Latinoamérica posee uno de los niveles más bajos del mundo de pagos electrónicos comparado con su nivel de consumo diario. Esto la convierte en una de las regiones más atractivas para la introducción de nuevas tecnologías que pueden ayudar a reducir las transacciones en efectivo.

El modus operandi habitual de los latinoamericanos implica usar efectivo para las compras cotidianas de bajo importe, las tarjetas de débito para las compras de bajo a mediano importe y las tarjetas de crédito para las compras de mediano a alto importe. Los consumidores que prefieren pagar en efectivo lo hacen porque es una forma de pago práctica, rápida, y aceptada en todas partes. Las tarjetas de débito y crédito son elegidas habitualmente para las transacciones de mayor importe porque eliminan el riesgo de llevar grandes cantidades de efectivo en el bolsillo, además de que el crédito les da la posibilidad de financiar la compra.

El Coronavirus, al poder ser solamente controlado actualmente por el aislamiento social, se está convirtiendo en el propulsor de nuevos hábitos de consumo y formas de pago, aún en las personas más arraigadas al uso del billete. Por ende, podría ser el motor jamás pensando para acelerar la transformación digital en la región.

Escenario Pre-Cuarentena: el efectivo es el que manda

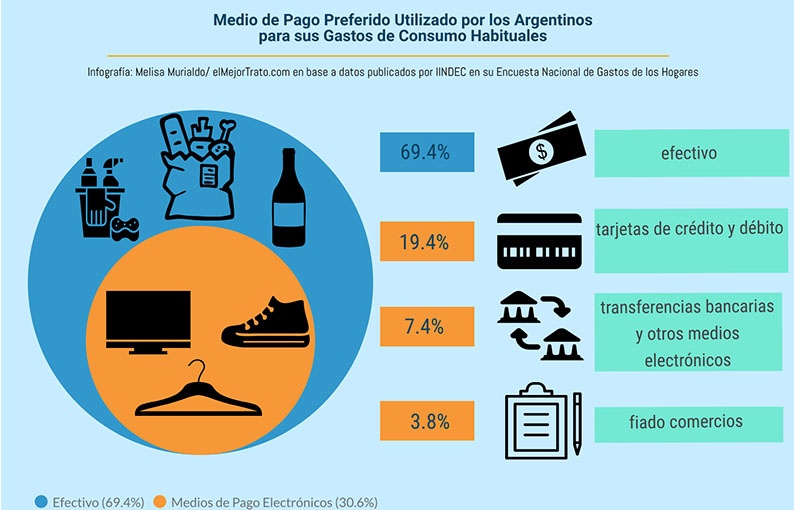

De acuerdo al relevamiento más reciente del Instituto Nacional de Estadísticas y Censos (INDEC), el efectivo sigue siendo la opción de pago más usada en el país. Ese informe oficial concluyó que los argentinos pagan en efectivo el 69,4% de los gastos que hacen en rubros de consumo masivo y para el resto utiliza medios de pagos electrónicos.

A nivel cultural, el efectivo es difícil de destronar, ya que es por lejos la forma de pago preferida de los consumidores no solo en América Latina, sino en el mundo entero: en Alemania, Italia y Japón un 90% del total de transacciones se continúa realizando con “cash”.

A nivel cultural, el efectivo es difícil de destronar, ya que es por lejos la forma de pago preferida de los consumidores no solo en América Latina, sino en el mundo entero: en Alemania, Italia y Japón un 90% del total de transacciones se continúa realizando con “cash”.

Antes de la propagación global de la enfermedad del Coronavirus, existían solo tres países donde los medios de pagos electrónicos superaban ampliamente al medio de pago tradicional en papel: Suecia, Corea del Sur y China. Este último, por ejemplo, tiene implementado un modelo comercial de bajo uso del efectivo con fomento de parte de su presidente hacia el uso de las monedas digitales, instando a fines de 2019 a la adopción acelerada de tecnología blockchain. Lo cual podría suponer una grave amenaza para el dólar de los Estados Unidos.

La Paradoja de la Inclusión Financiera en Argentina

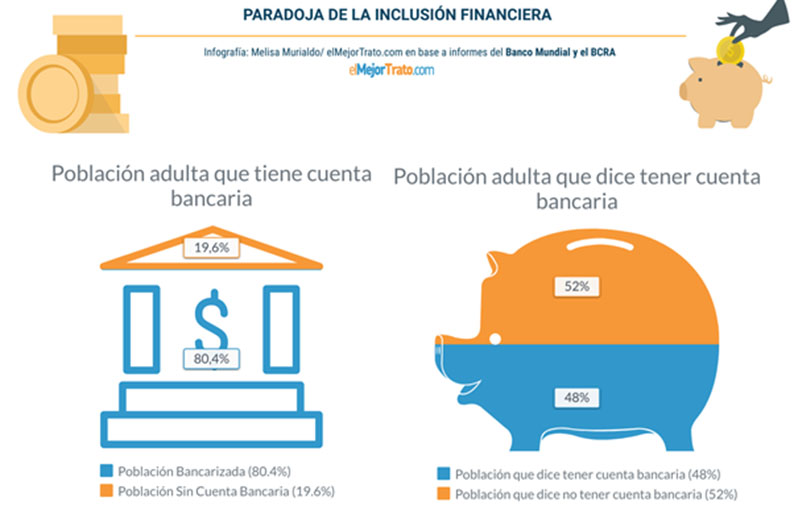

La enfermedad del Coronavirus puso de manifiesto la importancia de universalizar la inclusión financiera. En el país, solo la mitad de los argentinos están bancarizados, al menos de manera “consciente”. El Banco Central afirma que el 80% de los argentinos tiene una cuenta bancaria, pero al encuestarlos solamente el 48% dice tenerla: esto significa que muchos adultos en el país desconocen que tienen una caja de ahorros disponible en alguna institución bancaria.

El instrumento electrónico más utilizado en el país es la tarjeta de débito con cerca de un 40% de participación. Sin embargo, es importante aclarar que el gran porcentaje de participación de los cajeros automáticos responde todavía a una alta incidencia de retiros de efectivo a través de este canal: 8 de cada 10 argentinos retiran su dinero al menos una vez al mes. La causa principal de este fenómeno es la gran cantidad de crisis económicas atravesadas que favorecen la desconfianza, en especial entre los más adultos.

El instrumento electrónico más utilizado en el país es la tarjeta de débito con cerca de un 40% de participación. Sin embargo, es importante aclarar que el gran porcentaje de participación de los cajeros automáticos responde todavía a una alta incidencia de retiros de efectivo a través de este canal: 8 de cada 10 argentinos retiran su dinero al menos una vez al mes. La causa principal de este fenómeno es la gran cantidad de crisis económicas atravesadas que favorecen la desconfianza, en especial entre los más adultos.

Es así que en líneas generales hasta hace pocos meses, el dinero en papel en la mayoría de los países del mundo se negaba a desaparecer.

Escenario Actual: la supervivencia digital

Los desarrollos que se han dado en el sistema financiero en los últimos años representan un avance constante de las operaciones bancarias, llevando al contexto actual donde las estadísticas demuestran que el mayor dinamismo se observa en las transacciones sin contacto, y a pesar del apego a la plata en mano, el uso de “dinero electrónico” creció de manera significativa durante la cuarentena: el mayor crecimiento se dio entre quienes realizaron transferencias inmediatas.

Según datos de la Red Link la imposición del aislamiento hizo que cayera fuertemente:

- el uso de cajeros automáticos, que registró un 22% menos de operaciones en comparación al año pasado y

- el uso de las tarjetas de débito, un 28% menos en marzo que el mismo mes de 2019

Pero cuya contrapartida fue un aumento en el segmento de las transferencias inmediatas del 39,3% (más de un millón de usuarios nuevos); y un incremento promedio del 58% para las operaciones por comercio electrónico. Particularmente, Farmacia subió un 60% y más del 50% Computación. Los rubros destacados abarcan principalmente productos básicos. El gran ganador en esta cuarentena es el rubro Supermercados que registró un incremento de ventas del 300%.

El uso de los medios digitales en el país en general ya no es ni será el mismo.

El uso de los medios digitales en el país en general ya no es ni será el mismo.

Cada vez con mayor regularidad se venía hablando sobre el fin del dinero en efectivo, pero la realidad nos mostraba una situación no tan inmediata, finalmente el virus terminaría siendo un disparador del mayor uso de tarjetas de crédito y débito a largo plazo, ya sea por las medidas bancarias tomadas, porque los comerciantes empezarían a aceptar únicamente pagos de forma online por el aislamiento social o porque los gobiernos podrían empezar a promover esta metodología de pago con el fin de asegurar el distanciamiento, convirtiéndose esta cuarentena en un inesperado acceso para muchos al mundo de los pagos en línea y al e-commerce que podría cambiar los hábitos de consumo en la población para siempre.

Como conclusión, según el análisis de la Fintech elMejorTrato.com.ar, si se evalúa la forma de responder activamente a los nuevos retos que impone la economía digital sin dejar de lado complementos analógicos para contrarrestar los riesgos y maximizar los beneficios, la pandemia podría aumentar el comercio electrónico hasta llegar a picos impensados e incorporar consecuentemente el uso de medios de pago diferentes al dinero físico como un hábito de consumo en la sociedad. Pero para que puedan competir con el efectivo, las formas de pago electrónicas deben ser no sólo seguras sino también rápidas y sencillas de lo contrario las personas van a continuar prefiriendo “romper” la cuarentena que hacer las compras online.

Causas de la Preferencia en América Latina por el Dinero Físico

VER MAS: elmejortrato.com.ar

Fuentes adic.: INDEC, Banco Mundial, Banco Central, Cámara Argentina de Comercio, Red Link, Deutsch Bank, Celag, Minsait, Bancos Centrales de Países de Latinoamerica.